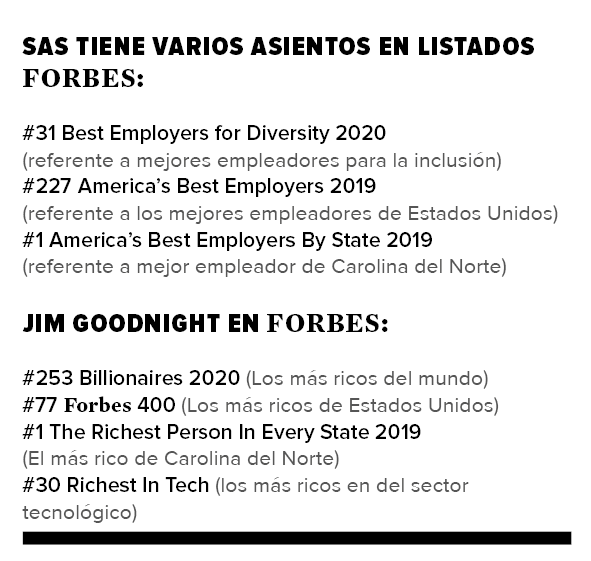

Muchos negocios y gobiernos acudieron a SAS para hacer predicciones al venirse la pandemia del COVID-19. Su fundador, Jim Goodnight, el 253 más rico del mundo, habló entrevista exclusiva con Forbes Colombia.

Mentras el brote del coronavirus se esparcía por el mundo entero, la incertidumbre prevalecía por todos lados y a la agenda del cofundador y CEO de SAS Jim Goodnight o a las de sus miles de colaboradores, no les cabía un espacio más para una videollamada. Cuando de pronósticos se trata, son muchas, o más concretamente, más de 83.000 organizaciones, las que llaman a SAS.

“La analítica ha sido una de las principales herramientas para combatir la enfermedad. Tiene un alcance y una complejidad que superan los modelos creados antes, así que empezamos a trabajar de inmediato en nuevos modelos para el Covid-19”, dijo Goodnight a Forbes, en una videollamada, con sus 77 años, sentado en un sofá en su casa en Cary (Carolina del Norte), al lado opuesto de Silicon Valley, donde queda la sede principal de SAS. “Dar reapertura a la economía no significa que todas las personas vuelvan a trabajar en sus oficinas, se trata de organizar la cantidad de personas que vuelve a las calles, optimizar, decidir y programar”.

James Goodnight fundó esta compañía de software en 1976 junto a su socio John Sall, a quien conoció cuando era estudiante de doctorado y, desde entonces, ha estado al frente de la empresa, que en principio se enfocaba en el análisis de datos agrícolas.

Siga todas las historias de tecnología en nuestra sección especializada

Según cuenta, en los últimos meses, la prioridad ha sido el uso de la data para mitigar la enfermedad y para la recuperación de los contagiados. Con ellos, en los hospitales necesitan saber cuántas camas de hospital estaban disponibles o cómo distribuir correctamente los recursos a las áreas afectadas. En esto, América Latina no ha sido la excepción. “Estamos trabajando con departamentos de investigación de todo el mundo en el seguimiento de contactos, en manejar correctamente las bases de datos y prever la capacidad”, cuenta.

En la empresa moderna, los datos son considerados el nuevo ‘petróleo’ y SAS es sinónimo de datos. Por cofundar esta compañía hace casi 45 años, Goodnight tiene un lugar merecido entre los 30 titanes tecnológicos del mundo, junto a Jeff Bezos, Bill Gates, Larry Ellison, Michael Dell, Larry Page y Sergey Brin. Lleva medio siglo desarrollando softwares con métodos estadísticos para ayudar a tomar mejores decisiones.

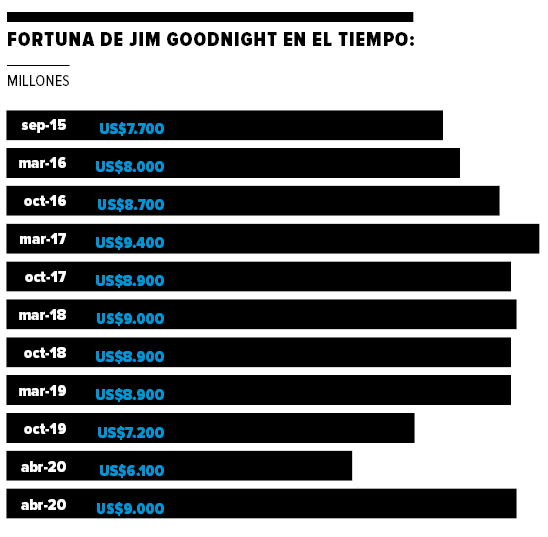

A diferencia de los demás, SAS nunca salió a la bolsa y se mantiene como una empresa privada que factura más de US$3.300 millones al año. Para Goodnight, que tiene una fortuna de US$9.000 millones, esto significa que han crecido la empresa como lo han pensado y no como se los indiquen analistas de Wall Street.

Pero ahora, al ser el análisis de datos una estrategia absolutamente exponencial, compañías como Microsoft, Amazon, Oracle, IBM y Google han desarrollado sus propios programas y algoritmos para el análisis de datos. SAS, que ha hecho de la analítica su caballo de batalla, ha respondido con marketing inteligente e innovación. SAS está invirtiendo US$1.000 millones en tres años, en inteligencia artificial, para mejorar su software, así como para educar y ofrecer servicios especializados. “Tenemos nuevos modelos para hacer muchos pronósticos, la educación realmente apenas está comenzando, así que vamos a dedicar muchos esfuerzos a la educación”, dice Goodnight.

Además, está abierta a la colaboración. Hace unas semanas anunció una alianza global con una compañía que en el pasado era percibida con el egoísmo de las puertas cerradas y que ahora es la que más abre las puertas: Microsoft. Esto permitirá que los clientes puedan migrar sus productos y soluciones a la nube de Azure para ejecutar con mayor facilidad el trabajo analítico en la nube. “Tenemos muchos clientes comunes en la nube para el trabajo”, explica el cofundador de SAS en su diálogo con Forbes.

“Tenemos nuevos modelos para hacer muchos pronósticos, la educación realmente apenas está comenzando, así que vamos a dedicar muchos esfuerzos a la educación”

jim goodnight, cofundador y ceo de sas

Los minoristas han estado usando la analítica para predecir cambios a corto plazo en los patrones de demanda; las fábricas, se ocupan en mantener operando sus plantas al pronosticar los patrones en la cadena de suministro; los prestadores de servicios de energía y telecomunicaciones aprenden a responder a la creciente demanda de algunos productos y a la disminución de otros.

Precisamente en telecomunicaciones, SAS está trabajando con operadores móviles para hacer pronósticos de movilidad con datos generales de los usuarios que no especifican sobre individuos. Una iniciativa parecida en conjunto ha estado trabajando Google y Apple.

Y en los gobiernos, en donde se han dado subsidios para estabilizar las economías, la analítica está contribuyendo a monitorear la efectividad de los programas y a minimizar el fraude.

Ellos también tienen su ‘viaje a la luna’. Goodnight enfatiza en la obsesión la vida de las personas: “Tenemos reconocimiento de imagen para ayudar a detectar y determinar tumores cancerosos”.

Mientras que siga en pie, Goodnight, quien también es dueño de una escuela secundaria, club de campo y un hotel, seguirá siendo gran maestro de la analítica. “Pronostique mucho, pronostique clientes”, recomienda. Al indagar por qué SAS aparece entre las mejores empresas para trabajar en el mundo, responde simple. “Si trata a su gente marcando la diferencia, van a hacer la diferencia, crea y usted va a poder confiar en ellos”, dice el empresario.