Tras las dificultades de la cuarentena arbitrando, las entidades bancarias empezaron a otorgar alivios y de cara a la reactivación arranca un segundo tiempo, donde además se preparan para ver deterioros históricos en la cartera en mora, ¿qué viene?

Con la expedición de la circular 007 de la Superintendencia Financiera el 17 de marzo se tomaron las primeras decisiones relacionadas a aliviar la carga financiera de los deudores afectados económicamente por la pandemia del coronavirus, norma mediante la cual los usuarios podían acceder a periodos de gracia para el pago de las obligaciones por la crisis, vigentes hasta el 31 de julio, razón por la que luego se creó el Programa de Acompañamiento a Deudores (PAD).

Dada la extensión de la cuarentena hasta agosto y la prolongación de los efectos negativos de las restricciones para contener el virus, el PAD estará vigente hasta el 31 de diciembre de 2020 con el fin de darle continuidad y consolidar la estrategia de las medidas dirigidas a los establecimientos de crédito respecto a alivios financieros por la pandemia. En esta fase, las firmas definen las condiciones y características de los créditos a los que aplique el programa, con unos mínimos establecidos por el supervisor.

Por citar algunos de los resultados del primer tiempo de las entidades, la Superfinanciera informó que, en lo corrido del período de aislamiento, es decir “del 20 de marzo hasta el 4 de septiembre, las empresas y los hogares han financiado sus actividades económicas y personales a través de 114,9 millones de operaciones de créditos desembolsados, por un valor total de $139,19 billones”.

A pesar de las impresiones personales que pueden variar desde el punto desde el que se miran, los bancos juegan un papel importante en la economía y aún más desde que arrancó la crisis -pese a algunos inconvenientes como las demoras en la aprobación y desembolsos de créditos a ciertos segmentos-. Sin duda, junto al sistema financiero en general, serán un actor clave en la etapa de reaperturas sectoriales que empezó a completar el país desde septiembre de cara a la recuperación económica.

Lea también: Superfinanciera crea el Programa de Acompañamiento a Deudores por la crisis

Las apuestas

Aunque los programas de alivios continuarán este año, hay que ir mirando más allá y dicha visualización trae consigo la pregunta de qué rol jugarán los bancos en este segundo tiempo en miras de la recuperación. Precisamente sobre ello, la Asociación Bancaria y de Entidades Financieras de Colombia (Asobancaria) le explicó a Forbes que se han mantenido reuniones con la Superintendencia Financiera para implementar mecanismos adicionales al PAD que permitan impulsar el otorgamiento de crédito a los colombianos, con el fin último de reactivar la economía.

Entre las propuestas del sector resaltaron seis. De estas hace parte la información alternativa para el análisis de crédito con la que buscan “incentivar el uso de nuevas fuentes de información para ello, dar mayor peso a variables transaccionales y tener en cuenta las perspectivas de reactivación futura de los sectores económicos para impulsar el otorgamiento de crédito”.

Pero más allá de eso, también se ha propuesto la creación de una línea de crédito que promueva la educación en esta nueva fase. Para ello, buscan generar acercamientos entre el sector financiero, las universidades, los colegios y el Gobierno. Los otros cuatro planteamientos están relacionados a: educación financiera, cartera de vivienda, línea de crédito de vehículo y enfoque en ciertos portafolios y líneas de crédito.

En este último, Asobancaria destacó que se busca “identificar aquellos sectores que se han caracterizado por su resiliencia en medio de la coyuntura actual, con el fin de avanzar en campañas de colocación de crédito. Adicionalmente, dinamizar el crédito de consumo a través del portafolio de libranza que, por sus características, representa un menor riesgo frente a otros productos”.

Por sectores claves a apostar, el gremio dice que hacia adelante ven gran potencial en las actividades de telecomunicaciones y servicios de información, “pues estas se verían impulsadas por las nuevas tendencias en el consumo y la migración hacia los ecosistemas digitales”. En esta fase la sostenibilidad también resaltará, razón por la que dicen que seguirán diseñando mecanismos de apoyo financiero a iniciativas empresariales que tengan ello en cuenta en sus productos.

Lea también: Lo que debe saber si desea aplicar al nuevo programa de alivios financieros

Además, siendo conscientes de los momentos complejos que atraviesan actividades como el entretenimiento y la construcción, están prestos a ayudarles a consolidar su proceso de recuperación. “El sector financiero reitera su compromiso de apoyar al empresariado colombiano en esta difícil coyuntura”, indica Asobancaria.

Sin dejar por fuera al resto de actividades que requieren apoyo en esta crisis, la Asociación resaltó que “en el contexto de la pandemia la banca ha continuado otorgando crédito a todos los sectores de la economía, aun cuando algunos de ellos se han visto significativamente afectados por la crisis económica. A corte de junio del presente año el acceso a financiamiento de ramas de actividad como la industria y el comercio creció en 15,3% y 5,1% respectivamente”, resaltó.

De cara a lo que viene, ¿es posible conocer cuánto del total de la cartera de los bancos se destinará a la fase de reactivación y recuperación este año y el otro? No puntualmente, esto dependerá de las condiciones de liquidez y riesgo del mercado, así como de las tasas de interés. “Entendiendo que dichos factores varían a través del tiempo, la determinación a priori del monto total a reservar para esta etapa es imprecisa”, explicó el gremio de bancos.

El reflejo de la crisis

Al cierre de este año, ante la crisis económica generada y las acciones del sector financiero para hacerle frente a las necesidades de liquidez de los hogares y empresas, la Asociación espera que la cartera bancaria presente un crecimiento del 0,7% real anual a $490,52 billones, una cifra que, si bien estaría cerca de 3,2 puntos porcentuales (pp) por debajo del registro del año anterior (3,9%), se muestra en terreno positivo, dijo.

Lea también: El 96,1% de la cartera crediticia se encuentra al día con corte a julio

De forma desagregada, se estima que el segmento de crédito comercial sea el que exhiba un mayor dinamismo a lo largo del año hasta alcanzar una expansión del 1%, cifra superior a la observada en 2019 (-0,6%). Entretanto, se prevé que las modalidades asociadas a vivienda y consumo registren un crecimiento cercano al 0,8% y 0,3%, respectivamente, mientras que la cartera de microcrédito presentaría una contracción cercana a 2,1%, detalló el gremio.

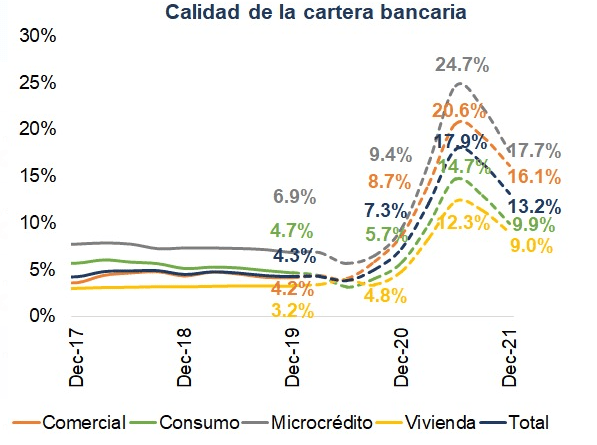

Frente a la cartera en mora, se estima que el indicador de calidad -relación entre cartera vencida y bruta- muestre un deterioro hasta ubicarse en 7,3% al cierre de 2020 lo cual representaría un monto de $35,6 billones. Dicha proporción sería superior en 3 pp a la observada un año atrás cuando llegó a 4,3%. Sin embargo, estas estimaciones resultan optimistas frente a las de la Superfinanciera que espera que el indicador se acerque al 10%.

Este nivel de cartera en mora sería uno de los más altos de los últimos años, aunque el esperado por Asobancaria es relativamente más bajo del pico observado en la crisis de 1999 cuando el indicador cerró diciembre en 10,32% y su promedio año fue de 11,78%, de acuerdo con datos otorgados por el gremio de bancos.

Por lo pronto, el panorama luce normal en medio de una crisis. Sin embargo, el 2021, año en el que el Ministerio de Hacienda espera un rebote de 6,6% en la economía colombiana tras estimar una caída de 5,5% este año, sería peor que el 2020 referente al indicador de calidad de cartera. Hacia el segundo trimestre del otro año las proyecciones de Asobancaria lucen más oscuras llegando a niveles de 17,9% ($93,7 billones), cifra sin precedente histórico y cerrando 2021 en 13,2% ($69,7 billones), casi que duplicando lo previsto para este año, el del ‘Gran confinamiento’.

Pese a lo anterior, Jorge Castaño, superintendente financiero, dijo a Forbes que “sí vamos a ver números históricos, pero con capacidad de absorción (…) Nunca habíamos tenido esa capacidad que tenemos hoy en día con provisiones y gestión del riesgo adecuada. La crisis del 99 nos cogió sin tanta preparación frente a ahora”.

Entendiendo las provisiones como lo que cubre el deterioro de la cartera, en palabras del superintendente, en la circular 22 que creó el PAD se estableció que las entidades deben hacer estudios de cuánto se va a deteriorar su cartera y con base en ello indicar cuántas provisiones adicionales tienen. En los ejercicios de estrés realizados por el ente supervisor los esfuerzos de mayores provisiones bordearán los $10 billones, traduciéndose en un gasto para las firmas, una de las razones por la que las entidades no darían utilidades este año o serían cercanas a 0.

Lea también: Warren Buffett reduce sus participaciones en bancos y las aumenta en oro

Para entender un poco mejor lo anterior, el sistema financiero está preparado para enfrentar la presión del impacto que se aproxima, Castaño dijo que por cada peso en mora se tienen en provisiones 1 peso con 50 centavos. Agregó que “a julio el saldo de provisiones que existe en el sistema es de $34,2 billones, mientras que en cartera vencida hay $20,4 billones”.

¿Por qué el pico? Para Asobancaria, “la expectativa hacia 2021 es de deterioro a medida que estas disposiciones (periodos de gracia y alivios) pierdan vigencia y las entidades deban reportar los datos de la cartera incumplida”. Añadieron que la coyuntura económica por cuenta del confinamiento “se ha reflejado en una exacerbada destrucción de empleos y reducción en los ingresos de los hogares que ha dificultado la continuidad en el cumplimiento de las obligaciones financieras”.

Para el superintendente financiero, la llegada de ese pico -haciendo la analogía con el de la pandemia-, dependerá de muchos factores entre ellos el ritmo al que se vaya dando la recuperación, razón por la que constantemente monitorean los datos y han venido preparando a las vigiladas desde antes para que, en caso de darse, no las tomé de sorpresa. En sus cuentas, de ocurrir, podría ser en marzo, pero eso puede variar.

Sobre cómo se traducirá el impacto del pico histórico del indicador de calidad de cartera en mora, Camilo Díaz, docente de la Facultad de Economía de la Universidad Nacional, explicó que ello puede resultar en mayor aversión al riesgo por parte de las entidades. En otras palabras, haría que sean más cautelosas a la hora de prestar y analicen con mayor cuidado las condiciones y perspectivas que tienen los clientes, evitando de cierta manera exponerse tanto con aquellos que se han visto o se verían más golpeados por la crisis.

Lea también: ¿Por qué los bancos tradicionales se van a extinguir en los próximos 10 años?

Camino a la recuperación

En detalle, el jefe de la Superfinanciera le explicó a Forbes qué pasará más allá de las medidas de alivios y del PAD. Ante ello aseguró que la estrategia del supervisor junto al Ministerio de Hacienda se ha movido sobre 3 ejes: medidas de contención (periodos de gracia y prórrogas), de transición (PAD) y de estabilidad a las entidades para que se enfoquen en la reactivación.

Complementando el último punto, en el que se trabaja paralelo a otras medidas, se busca “no solo mantener el flujo de crédito a los deudores, sino que también exista una muy buena selección de riesgos en todos los programas”. Para la reactivación, dijo Castaño, hay 3 grandes frentes de batalla: generar mecanismos alternativos de financiación, complementarios al crédito bancario; que las SAS, que son el 70% de firmas en el país, puedan emitir en el mercado de valor; y, promover emisiones en mercado de capitales con garantías del Fondo Nacional de Garantías (FNG).

En el primer punto, destacó el crowdfunding, plataforma que ya tiene habilitada la Bolsa de Valores de Colombia (BVC) mediante la cual pequeñas y medianas firmas se pueden financiar a través del mercado de valores. “Se vienen dos más”, le contó Castaño a Forbes al agregar que se trata de Finnova y Aruma, además, indicó que espera estén autorizadas antes de finalizar este año.

Lea también: Gobierno prepara reforma para modernizar el sistema financiero colombiano

En el segundo punto, el decreto 1235 del 14 de septiembre de 2020, reglamentó el gobierno corporativo de las SAS para que emitan en el mercado de valores, algo que antes no podían. “Lo que va a pasar es que además de ir a un banco, también si quieren pueden hacer emisiones de deuda para que los inversionistas puedan comprar esos bonos o papeles comerciales”, dijo Castaño.

En el último punto, el superfinanciero explicó que se están definiendo reglas rápidamente para que las garantías para emisiones de deuda se hagan lo más pronto posible, lo cual aplicaría no solo para la mediana empresa, sino que cobijaría también a las pequeñas.

En resumen, “sí queremos estabilidad financiera, un tratamiento adecuado y responsable para que los deudores puedan seguir pagando la deuda actual, pero también queremos incentivar y promover hacia adelante otras alternativas de financiación, más allá del crédito bancario”, resaltó Castaño.

El ajedrez de los bancos

Entre las movidas recientes del sector financiero está la solicitud de JP Morgan y de BTG Pactual para operar como bancos en el país, a estos se suma el primer neobanco (100% digital) en Colombia, Lulo Bank, quien está más avanzado en el proceso y obtuvo vía libre por parte de la Superfinanciera a inicios de año. Aquí también entraría Nubank.

Forbes consultó a JP Morgan y a Lulo Bank para conocer detalles de su nueva apuesta en el país, pero decidieron por lo pronto no dar declaraciones. Vale decir que J.P. Morgan Corporación Financiera S.A. es la razón social del establecimiento de crédito constituido en el país desde el 2006, firma que a 2019 registró utilidades de $61.380 millones y además desde 1964 tiene en Colombia una oficina de representación de JP Morgan Chase, el banco más grande de EE. UU.

De Lulo Bank por lo pronto se conoce que hace parte de la familia Gilinski, propietaria del Banco GNB Sudameris, accionista de otras compañías entre las que hay medios de comunicación. El neobanco cuenta con un capital inicial de $100.000 millones, detalla la resolución 085 del 28 de enero de 2020 de la Superfinanciera que le dio vía libre a su operación.

Lea también: Para ser banco, JP Morgan tendría visto bueno de Superfinanciera este año

Por su parte, Juan Rafael Pérez, CEO de BTG Pactual, firma que actualmente opera como banca de inversión y comisionista de bolsa, le contó a Forbes que su meta es llegar a alrededor de US$1.400 millones en 4 años en cartera de crédito dirigida a grandes empresas. Además, que el pasado 10 de septiembre se presentó la solicitud de la licencia a la Superfinanciera. “Después de este proceso, estimamos dar inicio con el banco en el segundo semestre de 2021”, añadió.

Con la entrada en operación de las entidades descritas, el ajedrez de los bancos en el país se dinamizaría completando cerca de 30 establecimientos bancarios entre nacionales y extranjeros que en conjunto darán mayores opciones a los colombianos para el apoyo de sus actividades y procesos productivos tras una de las peores crisis en los últimos tiempos.

Queda esperar que el proceso de reactivación y recuperación se dé en condiciones óptimas que ayuden a disminuir indicadores como el desempleo para que los bancos sean menos aversos al riesgo y presten con mayores libertades. ¡La recuperación lo dirá!