Con los millones que prevé pagar el Grupo Gilinski por Nutresa son varias las oportunidades para los socios. Acá un recuento sobre qué se podría hacer con este dinero.

La posible compra del Grupo Nutresa por parte de los Gilinski sigue llenando titulares en Colombia y el mundo. Todos los días, centenares de artículos inundan las redes sociales con diversos enfoques sobre el tema. Algunos hablan de las bondades de la transacción, otros de la pelea entre gigantes y, la mayoría, de los anuncios que salen a última hora.

Las aristas que se desprenden del tema se deben a la naturaleza de negocio: unos poderosos empresarios peleando por la joya de la corona de Antioquia, un fondo extranjero en medio de la negociación y unos minoritarios que se han visto seducidos por una atractiva propuesta de venta.

La novela apenas empieza y tiene expectantes a analistas, periodistas, profesores, expertos, empresarios y, en general, a todos los colombianos. Aún cuando faltan 13 días para saber si los socios de la empresa venden o no el título de la holding de alimentos, el mercado sigue divido sobre lo bueno y lo malo del negocio.

En este mundo de opiniones, gran parte de las voces reiteran el deber fiduciario de los fondos de pensiones colombianos, así como la necesidad de que el Grupo Argos y Sura tomen una decisión basada en un análisis estratégico, en el que se prioricen los intereses de la mayoría y no de unos pocos.

Lea también: Comienza la puja por el Grupo Nutresa: GEA vs Gilinski

Una de las hipótesis que ha tomado fuerza en el mercado es qué oportunidades tienen los accionistas -tanto mayoritarios como minoritarios -con la plata que promete pagar Gilinski y el fondo Royal Group de Abu Dhabi. Aunque es un factor que depende de cuántas especies se venden hasta el 17 de mayo, del impacto en los enroques del GEA y del orgullo que se siente en Colombia por ser propietario de Nutresa, Forbes hizo cálculos sobre cuánto podrían recibir los socios de la empresa en una eventual venta de toda su posición, así como qué se podría hacer con esta plata.

Con un precio de US$7,71 por acción, los cálculos muestran, a grandes rasgos, que el Grupo Nutresa, que tiene presencia directa en 14 países con 47 plantas de producción, está valorada en US$3.531 millones, según la Tasa de Cambio (TRM) vigente para el cierre de la jornada de ayer. Gilinski va por un mínimo de 50,1% de las especies (US$1.770) y un máximo de 62.62% (US$2.210 millones), una propuesta atractiva para los 12.494 socios que tiene la organización.

Los mayoritarios

De acuerdo con el más reciente informe financiero de Nutresa, con corte al 31 de septiembre de 2021, hay 457.995.960 títulos en circulación. De este total, 350.642.212 pertenecen a los mayoritarios, siendo el Grupo Sura, el Grupo Argos, Porvenir, el Fondo Bursatil Ishres Colcap y Protección los que tienen la participación más grande.

El Grupo Sura, que tiene 162 millones de acciones, actualmente evalúa la propuesta de Gilinski desde todo punto de vista. Ya han reiterado que estudian todos los factores que se podrían derivar en el negocio e incluso anunciaron que el próximo 9 de diciembre habrá asamblea extraordinaria para evaluar conflictos de interés en la Junta Directiva.

Suponiendo que la Junta Directiva de Sura decidiera vender toda su posición en la empresa, Gilinski les pagaría US$1.249 millones a grandes rasgos. Analistas consultados por Forbes advierten que este capital les abría la puerta para enfocarse en su ‘core’ de negocio, así como ampliar su horizontes de cara a los nuevos planes de expansión.

Lea también: Grupo Sura revela sus pasos a seguir en el análisis de OPA de Nutresa

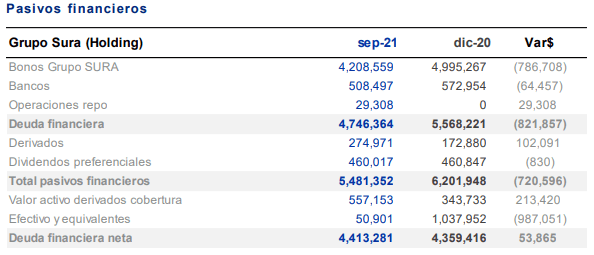

“Las opciones que ellos pueden evaluar sería pagar su deuda o aprovechar esos recursos para proyectos estratégicos en los que estén trabajando”, dijo un analista que pidió no ser citado. Al cierre del tercer trimestre, la deuda de la holding ascendía a US$1.098 millones ($4.4 billones), por lo que con dichos recursos se cancelarían los pasivos y se obtendría un ‘gap’ adicional que se sumaría al plan de inversiones que naturalmente tiene la organización.

En este momento, el Grupo Sura goza de un caja estable, que, según los analistas, representa un buen balance financiero. En su propio informe del tercer trimestre, destacan, incluso, que “durante el año la deuda financiera representada en

bancos, bonos y repos disminuyó $821.857 millones, explicado principalmente por el vencimiento de los bonos internacionales por US$300 millones”.

“Grupo Sura está expandiéndose en Centroamérica. Hace 10 años compró ING y hay unos desafíos muy importantes en el sector seguros y financiero. El enroque que se hizo hace 40 años es totalmente diferente a lo que hoy ellos necesitan”, añadió Andrés Moreno, analista y experto en la Bolsa de Valores de Colombia.

En el caso de Argos, que tiene filiales en el negocio del cemento, la energía y la infraestructura, las opciones son diversas, pese a que tan solo posee 45.243.781 acciones en Nutresa, casi una tercera parte de lo que tiene el Grupo Sura. En el eventual escenario que vendieran el 9,87% de la posición que tienen en la holding de alimentos, los Gilinski les podrían pagar US$348.8 millones.

A grandes rasgos, y bajo este supuesto, Argos más allá de cancelar su deuda financiera, que asciende a los $3,1 billones (US$771 millones) según su reporte financiero, se enfocaría en ampliar sus negocios de cementos y energía. Los analistas explican la organización podría poner en marcha iniciativas claves “dado el problema de liquidez que se está viviendo el mundo en estos momentos”.

Lea también: Análisis | ¿Se acerca el fin de lo que se conoce como el Grupo Empresarial Antioqueño?

De hecho, aseguran que a través de Celsia, Cemargos y Odinsa, se podrían concentrar en su expansión en América Latina y Estados Unidos, impulsando su negocio de concesiones, con movidas estratégicas en vías de 5G en Colombia, compra de activos estratégicos y oportunidades en Chile y Perú. Asimismo, ampliar sus despachos de cemento en Estados Unidos o impulsar los proyectos de energías renovables no convencionales en Colombia. Una gama de posibilidades, en la que hay buenas oportunidades para seguir en una senda de crecimiento.

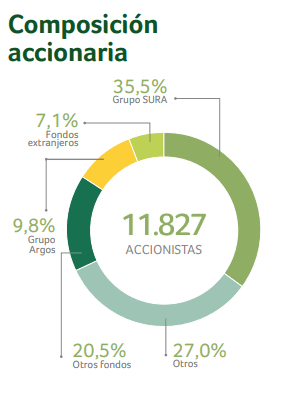

Los fondos extranjeros, que poseen 7,1% de la participación del Grupo Sura, también podrían cambiar su mirada a otros activos estratégicos en Colombia y el mundo en el eventual caso que quisieran venderle a Gilinski. Hay varios en sectores claves que proyectan una buena dinámica en el mediano y largo plazo, por lo que la energía, el sector financiero e incluso la deuda corporativa serían una buena opción.

Los minoritarios

Entre los accionistas minoritarios del Grupo Nutresa, más del 74% posee menos de 1.000 títulos de la empresa, mientras que el 15% entre 1.0001 y 5.000 especies, según explica Moreno. Para quienes compraron en la Oferta de Acciones Ordinarias, que se hizo en el 2011, hay una buena oportunidad de venta.

Para entonces, estos minoritarios adquirieron títulos a $20.900, por lo que hay un costo de oportunidad interesante, según explican los analistas. Asimismo, es una buena alternativa para aquellos que adquirieron la acción barata por la desvalorización que se dio producto de la expansión de la pandemia, la situación del país y el ambiente internacional.

Los analistas destacan que para los que quieran salir de su posición, ganar la valorización de su activo y trasladar su inversión a otra empresa, es una buena opción. Destacan que teniendo en cuenta los criterios fundamentales de selección de las acciones, con emisores con un bajo nivel de apalancamiento, una robusta posición de liquidez y altos márgenes de rentabilidad, las recomendaciones estaría en estas cinco empresas:

- Bancolombia

- Ecopetrol

- Cementos Argos

- Canacol

- GEB

Ecopetrol y la acción preferencial de Bancolombia serían, sin duda, una de las alternativas interesantes para los minoritarios. En el primero, el mayor precio del crudo, así como un óptimo manejo de caja, ha generado que la petrolera proyecte buenos resultados al corto plazo, con un dividendo interesante.

De acuerdo con el mercado, “el impacto esperado para la nueva Ecopetrol (consolidando a ISA) tendría un impacto positivo en el retorno sobre el patrimonio, retorno sobre el capital invertido y utilidad por acción”.

Asimismo, con Bancolombia se estima un efecto positivo sobre el crecimiento de cartera y menores presiones sobre la cartera vencida, lo que resultaría en menores gastos por provisiones y por lo tanto, en mayores niveles de rentabilidad para los socios.

NOTA: La nota busca desarrollar la hipótesis en el eventual caso que los accionistas vendan su participación en el Grupo Nutresa. Por ahora, no hay claridad sobre si Grupo Argos o Sura saldrán de Nutresa o encontrarán un nuevo socio para una ‘OPA’ competitiva.