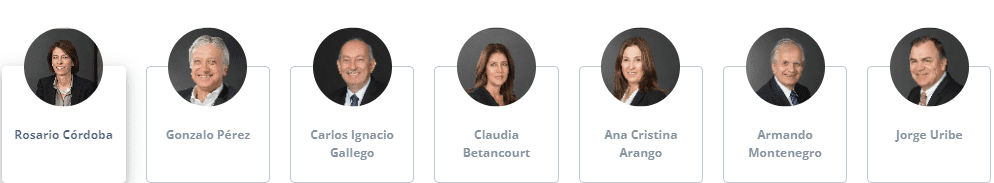

El presidente de Nutresa, Carlos Ignacio Gallego, y el presidente del Sura, Gonzalo Pérez, no participarán en la toma de la decisión. Estos son los miembros.

En una reunión extraordinaria que se llevó a cabo este viernes en Medellín, la Asamblea de Accionistas autorizó a Ana Cristina Arango y Claudia Betancourt, miembros de la junta directiva del Grupo Argos, a decidir si es viable o no vender la participación que tienen en el Nutresa.

Con una representación de más del 83% de las acciones de Grupo Argos, la Asamblea tomó la decisión en el marco de la Oferta Pública de Adquisición (OPA) que presentó el Grupo Gilinski por la holding de alimentos.

“Teniendo en cuenta la OPA en curso por acciones de Grupo Nutresa, y que con posterioridad a la convocatoria de la Asamblea de Accionistas se presentó una solicitud de autorización de OPA por acciones de Grupo Sura, Carlos Ignacio Gallego, presidente de Grupo Nutresa y Gonzalo Pérez, presidente de Grupo Sura, no participarán en su calidad de miembros de la Junta Directiva de Grupo Argos en las deliberaciones y decisiones respecto de la OPA por Grupo Nutresa”, informaron.

Lea también: ¿Los Gilinski van también por el Grupo Argos?

Por ahora se confirmó que la junta directiva de Argos realizará un análisis integral de la oferta por Nutresa, considerando, entre otros, los estudios preparados por un grupo de asesores nacionales e internacionales sobre los aspectos económicos, legales y de alineación estratégica de la misma, sobre la que se pronunciará oportunamente.

El Grupo Argos cuenta con una participación superior al 9% en Nutresa. Estos miembros tendrán que decidir antes del 17 de diciembre si venden su participación en la empresa al Grupo Gilinski, que busca comprar como mínimo el 50,1% de la compañía.

Los miembros que tomarán la decisión:

Rosario Córdoba

- Miembro Independiente de la Junta Directiva. La presidencia está a cargo de Rosario Córdoba Garcés, nombrada desde el 23 de marzo de 2011. En la actualidad es consultora independiente

Claudia Betancourt

- Nombrada desde el 16 de abril de 2018. En la actualidad es Gerente General Amalfi S.A.

Ana Cristina Arango

- Miembro independiente. Nombrada desde el 25 de marzo de 2009.

Armando Montenegro

- Miembro independiente de la Junta Directiva. Nombrado desde el 25 de marzo de 2015. En la actualidad es Chairman de BTG Pactual.

Jorge Uribe

- Miembro independiente de la Junta Directiva. Nombrado desde el 25 de marzo de 2015. En la actualidad es consultor independiente.

Convierta a Forbes Colombia en su fuente de información económica y de negocios.