Mercury y otras fintech que prestan servicios a startups están experimentando un repunte de la demanda. Pero, ¿podrán retener a los nuevos clientes?

La avalancha de solicitudes de nuevas cuentas comenzó a llegar a Mercury, con sede en San Francisco, el jueves por la mañana, un día después de que Silicon Valley Bank anunciara que había vendido 21.000 millones de dólares en valores con pérdidas de 1.800 millones y que necesitaba reunir más capital. Durante el fin de semana, mientras los reguladores bancarios federales se apresuraban a asegurarse de que la quiebra de SVB no desencadenara una corrida bancaria más amplia, los trabajadores de Mercury también se apresuraron: su personal habitual de apertura de cuentas se duplicó hasta llegar a los 60, y los profesionales de riesgo y cumplimiento, además de ingenieros de software y vendedores voluntarios (que recibieron un curso intensivo sobre cómo verificar y aprobar nuevos clientes), echaron una mano.

En ambos casos, las medidas extraordinarias parecen haber dado resultado, al menos por ahora. Los bancos regionales se han estabilizado. Y, según los inversores de capital riesgo, Mercury ha sido probablemente el mayor ganador hasta la fecha entre los bancos digitales de tecnología financiera.

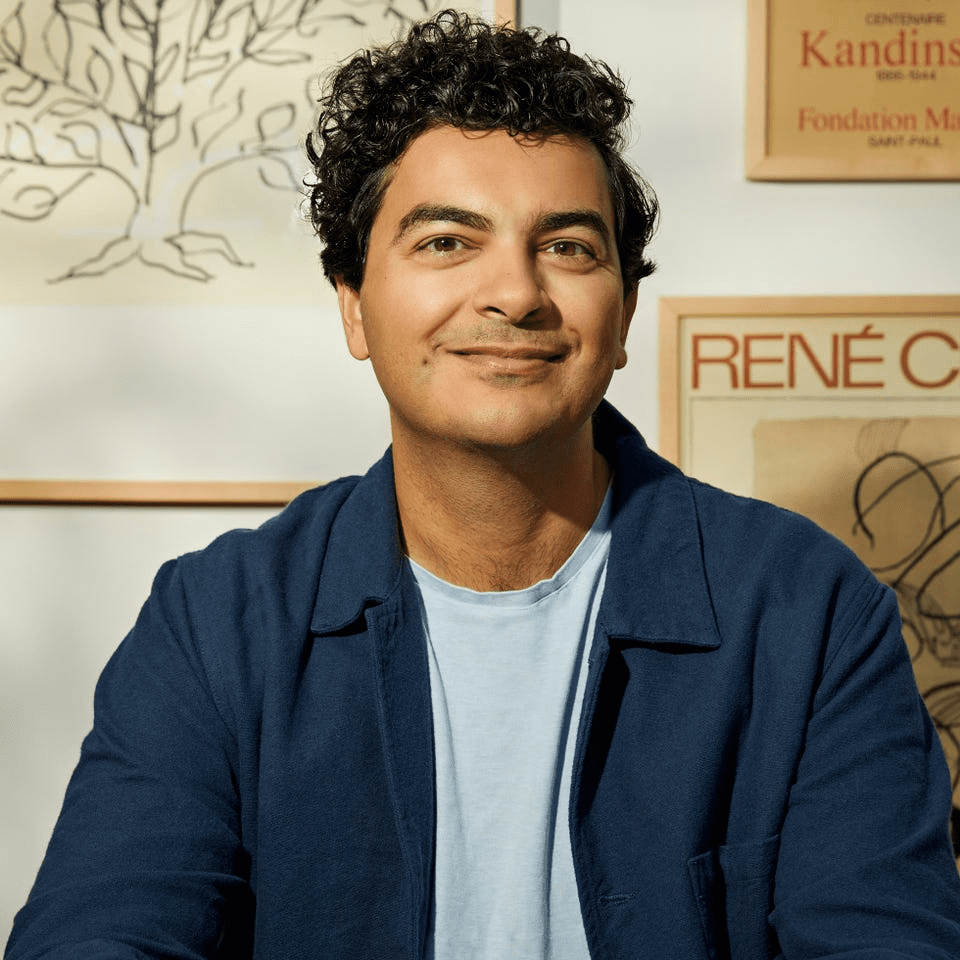

Immad Akhund, CEO y cofundador de Mercury, de 38 años, informa de que en sólo seis días su empresa de 470 personas ha sumado más de 2.000 millones de dólares en depósitos y miles de clientes a las 100.000 cuentas que tenía antes. Empezó Mercury hace seis años, dice, precisamente porque creía que una plataforma bancaria basada en la tecnología podía dar mejor servicio a las startups que SVB. “Tenía mucho respeto por [SVB]. Los utilicé en mi anterior empresa”, dice. “Personalmente, me entristece. Ha sido una verdadera mezcla de emociones”.

Mercury no es la única tecnología financiera que ha aprovechado el fracaso de SVB. La startup de tarjetas de crédito Brex, con sede en San Francisco, que ofrece una cuenta bancaria para empresas, sumó 3.000 nuevos clientes durante la semana pasada y, al parecer, también captó miles de millones en nuevos depósitos, aunque la empresa declinó confirmar ninguna cantidad en dólares. Brex también concedió préstamos a antiguos clientes del SVB para ayudarles a pagar sus nóminas.

Meow, una nueva empresa neoyorquina que permite a las empresas ganar intereses sobre su efectivo a través de bonos del Estado de EE.UU., ha registrado “cientos de millones [de dólares] de demanda diaria” durante la última semana, según afirma la empresa. Arc, que permite a las empresas de software vender sus flujos de ingresos futuros a cambio de dinero en efectivo por adelantado, ha visto cómo “500 startups solicitaban un total combinado de más de 150 millones de dólares en financiación de nóminas desde el jueves”, afirma su director ejecutivo, Don Muir. El banco digital Rho, con sede en Nueva York, también ha experimentado una oleada de nuevos clientes.

Aunque los bancos digitales han captado rápidamente nuevos depósitos y clientes, es difícil saber si serán capaces de retenerlos. “Me pregunto si algunos de los flujos de la semana pasada serán duraderos”, afirma Merritt Hummer, inversor en tecnología financiera y socio de Bain Capital Ventures. “Es demasiado pronto para declarar la victoria”. Cree que muchas empresas optarán por colocar su dinero en los mayores bancos estadounidenses, como JPMorgan, Bank of America y Citi.

El principal beneficiario de esta crisis será probablemente JPMorgan, el mayor banco estadounidense que ya cuenta con más de 2 billones de dólares en depósitos. Pero los gigantes bancarios a menudo no pueden abrir cuentas tan rápidamente. “Algunas empresas pensaron que abrir una cuenta en JPMorgan era una decisión inteligente”, afirma un inversor de capital riesgo. “Todavía están esperando, y van a estar esperando una semana”. Un portavoz de JPMorgan declinó hacer comentarios. En cambio, Mercury ha estado abriendo algunas cuentas nuevas en menos de una hora, dice.

Además de ser más lentos, es posible que los gigantes bancarios no ofrezcan a las startups y a la comunidad de capital riesgo el mismo nivel de atención y concentración y los productos personalizados que ofrecía SVB (y a lo que aspiran los bancos digitales). “Sigo pensando que mucha gente acudirá a los cuatro grandes bancos. Es una pena, porque esos bancos no son realmente buenos para nosotros”, afirma Sheel Mohnot, inversor en fase semilla de fintech. “Ni siquiera quieren nuestro negocio”.

Por supuesto, casi todos los bancos digitales no son técnicamente bancos con estatutos bancarios y seguro de la FDIC, sino que se asocian con bancos tradicionales que mantienen los depósitos de los clientes en cuentas aseguradas. En este caso, Akhund también actuó con rapidez: el lunes, Mercury empezó a ofrecer hasta 3 millones de dólares de cobertura de seguro de la FDIC, frente al millón de la semana pasada. Dado que el límite del seguro federal sigue siendo supuestamente de solo 250.000 dólares por depositante (aunque la decisión del gobierno de cubrir todos los depósitos en SVB y en Signature Bank pone esto en duda), las fintech como Mercury amplían la red de seguridad al dividir los fondos de los clientes en una red de docenas de bancos.

Mercury lanzó su cuenta corriente empresarial en 2019 y una tarjeta de crédito corporativa para sus clientes de startups apenas el año pasado. (Ha recaudado 152 millones de dólares de Coatue Management, Andreessen Horowitz, CRV y otros y fue valorada por última vez en julio de 2021 en 1.600 millones de dólares).

Los principales socios bancarios de Mercury son Evolve, con sede en Memphis (Tennessee), que tenía 1.500 millones de dólares en depósitos a finales de 2022, y Choice Bank, con sede en Fargo (Dakota del Norte) y 3.800 millones de dólares en depósitos a finales del año pasado. Así es como funcionan las asociaciones: Cuando una empresa se registra en Mercury, el cliente elige inicialmente entre Evolve o Choice para domiciliar su dinero. Si la empresa deposita más de 250.000 dólares, Evolve o Choice “barrerá” los fondos adicionales en los demás bancos de su red.

Por ejemplo, Evolve cuenta con unos 40 bancos en su red de barrido, desde el gigante de las tarjetas de crédito Capital One hasta el Quaint Oak Bank, con sede en Pensilvania. Si un cliente de Mercury elige Evolve y tiene 3 millones de dólares para depositar, Evolve dividirá ese dinero entre 12 bancos diferentes con los que está asociado. (Choice ofrece actualmente sólo 1 millón de dólares de cobertura de la FDIC para depósitos, aunque está trabajando para aumentar esa cantidad).

Otras fintech, como Brex, también ofrecen más de 2 millones de dólares de cobertura de la FDIC a través del mismo sistema: dividiendo los depósitos y enviándolos a varios bancos.

Esta red de empresas entrelazadas plantea una cuestión importante: ¿por qué los clientes deberían sentirse seguros depositando su dinero en los pequeños bancos con los que Mercury se asocia? Técnicamente, ninguna institución está completamente a salvo de una corrida bancaria, ya que incluso la más irracional carrera hacia las salidas por parte de demasiados clientes puede hundir un banco, y no hay garantía de que todos los depósitos en un banco pequeño estén cubiertos por la FDIC como lo estaban en SVB. Por eso los bancos digitales trocean los depósitos en bocados de 250.000 dólares y los distribuyen. (Mercury sugiere que los fondos que superen los 3 millones de dólares se coloquen en el fondo de inversión Mercado Monetario del Tesoro de Vanguard y ofrece una interfaz para que los clientes hagan precisamente eso).

Pero los pequeños bancos con los que trata Mercury rechazan cualquier sugerencia de que sean más arriesgados que sus competidores mucho más grandes. El CEO de Choice, Brian Johnson, argumenta que su banco no hizo inversiones de larga duración como Silicon Valley Bank. “No sólo estamos bien capitalizados, sino que somos una entidad privada”, añade. Ser privado significa que no tiene tanta presión para aumentar los beneficios trimestrales como tenían empresas públicas como SVB. “No suele cundir el pánico cuando tienes accionistas a largo plazo frente a dinero institucional que tiene que rendir en sus carteras de acciones”, afirma. Johnson afirma que Choice recibió unos 1.500 millones de dólares en nuevos depósitos durante la semana pasada, de los que aproximadamente el 90% procedieron de Mercury.

Evolve, el otro socio bancario de Mercury, emitió el lunes un comunicado en el que afirmaba que era “fuerte y estable” y que, a diferencia de SVB, “nuestra cartera de valores, compuesta en su mayor parte por bonos del Tesoro estadounidense y de agencias gubernamentales, mantiene una duración corta y es muy líquida.”