El 'gurú de las inversiones pasivas' busca ganar adeptos con estrategias en donde se opera poco y se tienen objetivos de largo plazo. ¿Qué hay detrás?

Dentro de la proliferación de los gurús financieros ha surgido una nueva variante que suele pasar desapercibida. Se trata del gurú de las inversiones pasivas—passive investing.

Este personaje se percibe a sí mismo como más inteligente y menos ingenuo que sus pares. Su discurso parte de una serie de principios bastante razonables. El más importante de ellos es la idea de que, en contextos de mercados eficientes, las oportunidades de beneficios extraordinarios son tremendamente escasas y están fuera del alcance de las personas del común.

Lea también: Esta es la evidencia de que el dinero compra la felicidad

En otras palabras, ellos adoptan, muy correctamente a mi parecer, la idea de que con poca frecuencia hay billetes de 100 dólares tirados en la calle y los pocos que suelen llegarlo a estar son rápidamente tomados por alguien. Por tanto, desincentivan la idea de seguir estrategias de inversión activa—active investing—donde se persiguen oportunidades de rentabilidad de corto plazo permanentemente.

Este gurú, en cambio, recomienda seguir estrategias pasivas, donde se opera poco y se tienen objetivos de largo plazo. Usualmente, eso quiere decir concentrar las inversiones en productos que replican el comportamiento promedio del mercado. Un ejemplo de esta clase de productos, y quizá el preferido por este tipo de gurú, es el SPY, un fondo que cotiza en bolsa (i.e. un ETF) que replica la composición del S&P 500, un índice compuesto por las 500 empresas más grandes del mercado de valores de EE. UU.

Así, la recomendación de este gurú es sencilla: invertir tanto y tan pronto como se pueda en el SPY u otro índice con atributos similares. Con esto se estaría teniendo un portafolio diversificado que “representa” el mercado entero, y puesto que el mercado en el largo plazo “siempre” sube, siempre se ganará.

A pesar de la correcta lógica de su argumento, la recomendación del gurú de las inversiones pasivas tiene tres grandes problemas (y algunos cuantos más de los que no hablaré en esta columna).

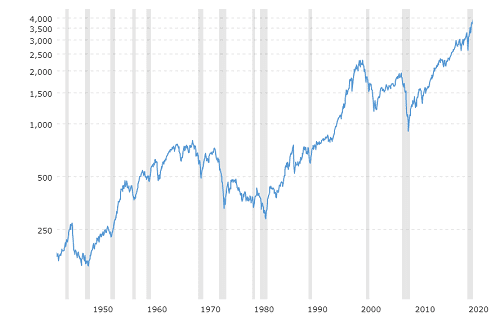

Primero, tiene un excesivo optimismo con respecto al desempeño de largo plazo del mercado, particularmente, del mercado estadounidense. Y aunque no es del todo falso que el mercado suele subir en el largo plazo (véase el gráfico 1), tal como John Maynard Keynes famosamente dijo, en el largo plazo todos estaremos muertos.

Lea también: Lo que hay detrás del milagro económico del Eje Cafetero

Gráfico 1. Índice S&P 500. 1940-2021

Es decir, que el S&P 500 haya subido desde mediados del siglo XX no me sirve de mucho si ha bajado en el marco de los 30 años en el que la vida productiva de alguien tiene lugar. En otras palabras, el patrón de ascenso del mercado es solo relevante si coincide con el ciclo de vida de uno como inversionista.

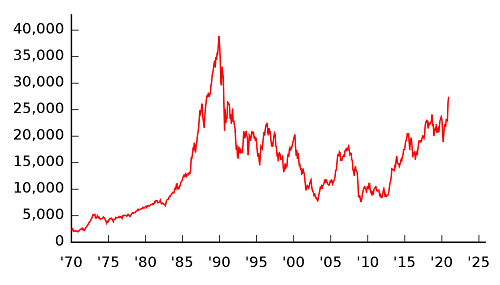

Esto es importante porque, de hecho, el mercado puede estar en descenso sistemático por décadas. Un ejemplo claro de esto es el mercado japonés desde comienzos de los 90s (véase gráfico 2). Si alguien, al comienzo de su vida productiva, invirtió en el Nikkei 225 (el índice de la bolsa de valores japonesa), hoy, al acercarse su retiro, sus rendimientos nominales serían negativos. Si a esto se le suma la inflación y las comisiones que se han acumulado por décadas, esta persona seguramente habría estado bastante mejor guardando su dinero debajo del colchón.

Gráfico 2. Índice Nikkei 225. 1970-2021

Lea también: El socialismo detrás de los gurús financieros

El caso japonés es extremo, pero este tipo de estancamientos del mercado entero no son atípicos. El mercado americano mismo estuvo estancado desde mediados de los 60’s hasta comienzos de los 90’s y el mercado colombiano ha estado en algo equivalente por los últimos 10 años.

Segundo, estos gurús olvidan que la esencia de un portafolio bien diversificado no es el número de activos que lo componen, sino la independencia del desempeño entre ellos. Es decir, un portafolio verdaderamente diversificado es uno con una exposición variada a sectores, regiones, y monedas. Y aunque fondos como el SPY son particularmente globales, sus flujos de ingresos están bastante concentrados en el sector tecnológico, en mercados desarrollados, y en denominación en dólares. Esto lo hace especialmente frágil a choques agregados, en particular, a aquellos que impactan a la economía estadounidense.

Finalmente, los rendimientos relativos de las estrategias pasivas, como la indexación, han de reducirse con la adopción de esta práctica. Para observar esto, imagínense un caso extremo donde todas las personas tienen su portafolio enteramente compuesto por productos indexados (por el SPY, por ejemplo). En este caso, nada de la información relevante respecto al desempeño de los activos se traduciría en diferenciales en los precios.

Esto ilustra cómo la indexación lleva a ignorar los elementos fundamentales de la valoración de los activos. Por ello, la progresiva adopción de estos métodos genera un comportamiento crecientemente errático del mercado agregado y abre las puertas para que oportunidades de rentabilidad extraordinaria estén disponibles para los inversores activos.

En conclusión, tal como es ingenuo creer que se le puede ganar al mercado fácilmente, también es ingenuo creer que se pueden tener rendimientos significativos a un costo minúsculo y sin ningún tipo de riesgo. En ese sentido, aunque el gurú de las inversiones pasivas no vende la ilusión de la riqueza inmediata, sí vende la ilusión de la riqueza segura con poco esfuerzo y conocimiento, la cual, de cierta forma, también es una versión de la quimera del dinero fácil.